- 服务

- 行业

- 战略与组织洞察

- 平台化研究

- 关于智邑

构建植根中国的创新方法论

我们矢志成为中国最具创新性和实践价值的战略与组织理论实践研究平台

从ID GROUP看童装产业的集团化发展趋势

发布时间:2021-01-25 / 浏览次数:2,032 次欧洲,全球服装与时尚产业发展最为成熟的地域,这里既有服装奢侈品的半壁江山,又有ZARA、H&M、绫致、NEXT等高街时装品牌,可谓大牌林立。

就在这些老牌时装公司都涉足童装领域、绞杀童装新品牌的情况下,于2000年创立童装品牌OKAIDI的小公司居然能够纵横捭阖、兼并扩充,在夹缝中发展成为欧洲最大的专业童装集团–GROUP,着实不易。截止2014年,ID GROUP已经进入全球60多个国家和地区,旗下拥有OKAIDI、JACADI等著名童装品牌,总共开设超过1000家门店,实现了7.4亿欧元(超过50亿人民币)的年营业额,其发展历程值得我们探究。

ID GROUP重要发展历程

◇品牌初创立

1996年,法国服装集团Camaieu的童装业务被剥离,这部分被剥离的业务独立发展,就是OKAIDI品牌的前身,我们无从查找这部分童装业务被剥离的原因,或许在那个成人装都开始涉足童装的年代,成人装品牌的童装业务沦为鸡肋的应该不在少数……,显然这不是一份优质资产,要不然也就不会有后面另起炉灶创立OKAIDI品牌。辗转走到2000年,全新的童装品牌OKAIDI被创立,该品牌意图为0-14岁的儿童设计流行舒适而又价格适中的童装产品,总之,定位中档时尚童装的OKAIDI品牌诞生了。

◇双品牌策略

作为童装市场的后进入者,2000年OKAIDI创立的时候,欧洲童装已经日益走向成熟,婴童装和中大童装从产品设计到品牌运营等环节已经显现出明显的差异化,于是在创立两年后的2002年,OKAIDI品牌公司适时调整

品牌策略,将OKAIDI目标客户从0-14岁儿童调整为3-14岁的中大童,同时创立面向0-5岁中档婴童市场的新品牌OBAIBI;通过OKAIDI和OBAIBI这两个看似关联又明显不同的品牌,该公司在细分化日益显现的大众中档童装市场中能够更灵活的开店和差异化的布局,从而能够更好的满足消费者需求。

◇往高端逆袭

双品牌的差异化运作使得该公司的服装产品得到了市场的认可,并在大牌如云的欧洲童装市场中日益站稳了脚跟。壮大起来的OBAIBI/OKAIDI公司已经不再仅满足于中档童装市场,他们日益觊觎高端童装这块肥肉,已经尝到多品牌甜头的该公司显然不会用现有的两个中档品牌进军高端童装市场,到底是应该自主发展高档品牌、还是收购现有高档品牌?

最终的结果,2005年,仅仅创立5年的中档童装品牌OBAIBI/OKAIDI公司将始于1976年的老牌高档童装JACADI纳入麾下,实现了往高端市场的逆袭。我们来分析下当时的背景和当事双方:

OKAIDI/OBAIBI:

在中档童装市场做得顺风顺水的OKAIDI已经实现了较为广泛的渠道覆盖并建立起较为全面的营销体系,这些都是可以变现及整合的资源;同时形成了与之对应的组织特质,比如产品设计风格、质量管理水平和成本管控意识,而这些特质与高档童装的运营是截然不同的,OKAIDI再创一个高端童装品牌的难度将远大于创立同为中档童装的OBAIBI,而收购外部高端品牌或可实现。

JACADI:

创立于1976年的JACADI一直在高档童装的领域里踽踽独行,该品牌童装特色是:简单朴素而纯正的色彩、传统而考究的面料设计、精心的系列裁剪、简单而考究的风格。高档,必然意味着在某些领域的苛求,JACADI甚至一度要求产品设计师必须是生育过的女性,因为他们认为只有做了母亲才能真正了解什么样地设计会让婴儿更舒适,由此可见一斑。对品质的极度专注,使得这个创立很早的品牌始终未大范围铺开渠道,分销体系上呈现短板,空有良好的口碑,却体量有限,的确是个不错的整合标的。

最终OKAIDI把JACADI整合到麾下,JACADI补足了OKAIDI在高端童装市场的空白,而OKAIDI在供应链后端的营销渠道资源则有助于JACADI的扩充发展,品牌间形成了良好的协同效应。此时,高低搭配、内部差异化的多品牌童装集团雏形已经显现。

◇跨领域发展

通过JACADI和OKAIDI两个高低搭配的优势童装品牌的成功运作,该公司已经在强手如云的童装市场占据了一定的优势地位,而且多品牌运作使得其渠道形式上可以不再拘泥于商场专柜和专厅,整合多品牌使得其有足够丰富的产品线和吸引力,从而能够支撑起街铺大店的陈列展示和业绩需求。

2008年,公司创立集合店品牌ID KIDS,JACADI、OKAIDI和OBAIBI童装品牌均有入驻;同时,为了更好的实现协同效应、进一步均摊街铺大店的租金及管理费用等固定成本,他们围绕儿童这一核心群体,将Oxybul Learn & Play儿童玩具品牌纳入麾下,并开进ID KIDS童装集合店,从此该集团完成了从童装到儿童玩具及培训领域的扩张。

该公司在扩充儿童业务领域的时候,在收购一个合适的品牌与代理优势品牌之间,再一次选择了收购,这保证了ID KIDS店内的所有产品都是自有品牌产品,和代理其他品牌相比,既保证了较高的销售毛利,又有利于对产品整体规划的管控。但与此同时,我们同样需要看到,2010年收购Oxybul Learn & Play后,Oxybul Learn & Play并未能够像当初整合JACADI一样实现快速扩张,可见从童装领域扩充到儿童玩具及培训行业间固有的特质差异致使跨行业整合并不是想象中那么容易。

总之,时至今日,当初仅拥有OKAIDI一个初创品牌的小公司已经发展成为通吃中高端的自有品牌专业儿童用品集团ID GROUP。

ID GROUP对国内童装企业集团化的启发

◇渠道扩张与竞争加剧

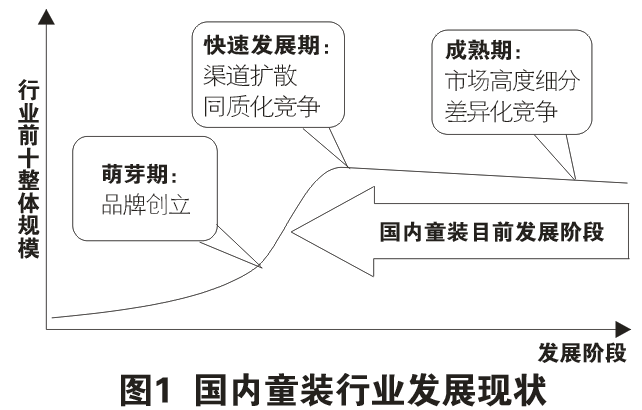

在成人装之后, 尤其是过去近10年中,随着商业地产的爆发式增长,大型商场在二三线城市激增,以商场为主要渠道的品牌童装也经历了快速的扩充。但是,另一方面,商场数量毕竟有限,对商场渠道的过度依赖,也使得童装品牌在商场渠道尚不成熟的三四线及以下城市发展缓慢,在街铺和社区门店渠道的数量上远少于成人装品牌,这也预示着童装品牌未来依然有着较大的潜力市场空间,而且随着普遍二胎政策的放开,童装市场整体规模也将加速增长,三线及以下城市童装市场将不容忽视,在商场数量增速明显放缓的情况下,发力并抢占街铺渠道,是囿于商场之内的童装品牌在未来市场竞争中不得不解决的问题。不管是商场还是街铺,童装品牌的渠道扩张都将愈演愈烈,由此带来的产业内同质化竞争也将不断加剧。(见图1)

◇童装集团化竞争时代的到来

相对于成人装而言,童装市场整体体量相对小得多,童装品牌产品线较之成人装也少得多。产品生产订单量小,采购成本必然难以降低,一定程度上导致童装价格虚高;产品SKU少,就不足以支撑起大面积街铺的陈列面,所以大多数童装单品牌开设街铺店必然面临面积有效利用率不高、坪效低的盈利困局,大多数童装品 牌主要以商场专厅和专柜为主,街铺店往往面积小、数量少、网点分散。

为了有足够的销售额来均摊销售端的固定成本投入从而实现盈利,在不断的实践和摸索中,国内童装市场中已经出现了多品牌运作或成人装及其他领域延伸到童 装领域的情况,这和ID group发展过程中的境况十分相似。

ELAND时装和仪华服饰这类以商场专厅为主的分销商既经营成人装又涉足童装,而且在童装领域都采取了自 持或代理多个高端品牌的策略,多品牌运作形成的规模 效应既增加了在商场扣点谈判中的议价权,又均摊了分销公司的管理费用等固定成本,以更高的运作效率在童 装市场中占据了商场渠道的优势地位,对单一品牌运作 的品牌商形成极大的打压。电商童装品牌绿盒子,在消费者需求多元化的当下,采用授权经销著名卡通形象和 创立自主品牌的多品牌策略占据更多的细分市场,靠迪士尼童装授权的品牌效应来集聚网购流量,然后通过自有品牌的销售来实现高毛利;在供应链上游,通过多细分品牌带来的销量增长增加在供应链前端采购中的压价能力,从而在众多电商品牌中形成竞争优势。儿童用品品牌丽婴房为了实现线下街铺店的渠道扩张,采取代理国外品牌的策略,同时从童装扩充到儿童玩具游乐等领 域,通过为儿童提供一站式便利消费来实现街铺店和大 店生存模式,但是代理品牌这种多层级的渠道销售模式在当下高性价比的零售趋势下难以被消费者认可,因此也一定程度面临扩张难题,但是这种集团化的思维值得借鉴。此外,ZARA、GAP、UNIQLO等这些以大店为主的成人装品牌,则直接将旗下童装品牌或系列放进现有店铺,借集团化的协同效应以极小的边际成本就切入了童装市场,加速瓜分市场蛋糕

而反观国内单打独斗的童装品牌:小猪班纳、巴布豆、安奈儿等品牌,与童装集团相比较,在供应量上游上无规模化采购优势,在供应链下游分散而弱小的渠道也无协同效应以均摊固定成本,最终销售额少但是成本却极高,品牌生存举步维艰…。国内童装集团化发展的趋势已经显现,而且将日益明显,集团化的规模效应和协同效应将有助于解决童装产业未来渠道扩充难题和同质化竞争的困境。

◇童装产业如何集团化发展?

集团化发展,既有相关多元化的方向,亦有不相关多元化的可能,但是基于解决童装行业未来渠道扩充和同质化竞争的目的,我们认为童装产业的集团化主要是相关多元化发展,而且不相关多元化集团的整体资本收益率往往较相关多元化集团要低,对不相关多元化此处不予讨论。

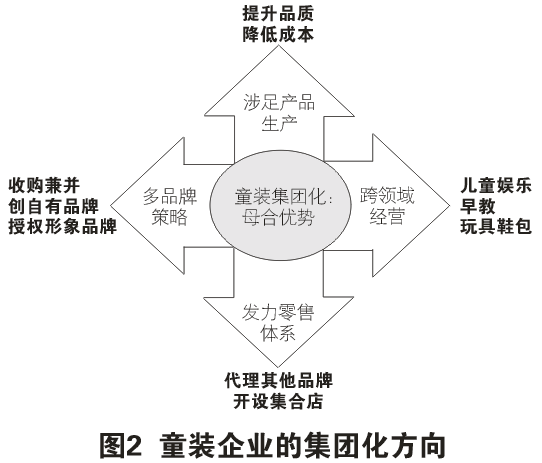

相关多元化的集团发展模式,主要有横向和纵向发展两个方向。童装产业内,纵向沿产业链往上游发展,可学习优衣库适度涉足生产或者Zara优化供应链体系,往下游可以在零售端发力,比如借助自身优势渠道代理国外优势品牌产品,借规模效应开设集合店往街铺渠道发展等等。而横向,则可以采取收购、授权经营或自创品牌的形式在童装产业内运用多品牌策略,如此便可有较好的空间规划产品风格、进而占据更多的差异化细分市场,在同质化竞争中占据主动;或者也可以跨领域围绕儿童市场涉足儿童玩具、游乐等领域,形成业务间的协同效应……。(见图2)

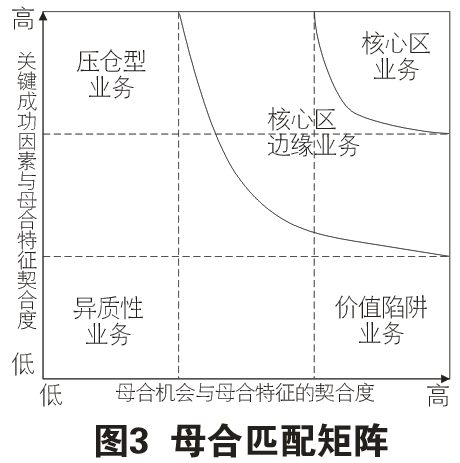

然而,虽然集团化的方向有很多,但并不是所有的方向都适用,企业和品牌需要在客观准确评估自身资源能力的基础上,审视不同业务发展方向的关键成功要素与市场机会,并在此基础上进行合理取舍,方能形成良好的协同效应和规模效应,实现母合优势。(见图3)

当下国内童装市场,我们也看到小猪班纳等一部分品牌试水动漫产业,以期用动漫的影响力来提升品牌知名度并提升销售,但是在主业尚未建立优势且无动漫方面强势资源的情况下,盲目涉足陌生的动漫产业,必然是力不从心的结局;而森马集团收购天才宝贝儿童早教,想效仿金宝贝以期与主业形成协同效应,但是现有渠道模式和结构将难以整合早教产业,业务间的契合并不高,理想的协同效应图景也难免沦为空中楼阁。未来童装产业,成为集团或者依附集团,否则,没得玩。

集团化,童装产业不得不面对的趋势,但却必须慎之又慎。

-

邮箱:ze@zestrategy.com

电话:4008213369

- 行业